- سبدخرید خالی است.

- ادامه خرید

الگوهای هارمونیک و فرصت های معاملاتی (۱)

زمانی که نخستین بار با اصطلاح الگوهای هارمونیک” آشنا شدم، گوینده آنها را الگوهایی بی ارزش و فاقد اعتبار معرفی می نمود، لذا بنده به تبعیت از گوینده تا مدت ها در رابطه با چیستی و اعتبار آنها هیچ گونه تحقیقی انجام ندادم.

در این مدت با سیستم های معاملاتی مختلفی آشنا شدم که برخی از آنها را بسیار موثر یافتم و امروز قسمت مهمی از تحلیل های بنده را تشکیل میدهند؛ مانند امواج الیوت، چنگال آندروز، نقاط پیوت که تصمیم دارم اگر وقت یار شد مرجع کاملی از این مباحث را نیز روانه بازار نمایم.

مدتی پیش به صورت اتفاقی کتابی از اسکات کارنی با عنوان ” The Harmonic Trader ” به دستم رسید که در آن نگارنده الگوهای هارمونیک و نحوه معامله با آنها در بازارهای سرمایه را تبیین کرده بود. وقتی کل کتاب را مطالعه نمودم متوجه شدم که اساس این الگوها چیزی نیست جز فیبوناچی و بکارگیری ترازهای آن در تحلیل نمودارهای قیمت.

الگوهای هارمونیک و فرصت های معاملاتی

بر معامله گران بازار پوشیده نیست که فیبوناچی قسمت عمده تحلیل های تکنیکال بازار های سرمایه را تشکیل می دهد. در بازار های مالی دنیا (بازار سهام، كالا و …) ترازهای فيبوناچي به طور وسيعي براي محاسبه اهداف قيمتي خروج از معامله يا ورود به آن مورد استفاده قرار مي گيرند. اين ترازها بدليل اينكه توسط قشر وسيعي از معامله گران حرفه اي مورد استفاده قرار مي گيرند، معتبر هستند.

همين توجه عمومي باعث شده که در نهايت قيمت به سمت اين تراز ها هدايت گردند؛ در واقع فيبوناچي عبارت است از خطوط حمايت و مقاومتي كه قيمت در ميان اين سطوح حركت مي كند، اين سطوح بر اساس ريشه طلايي شكل مي گيرد و بواسطه آن مي توان روند قيمت يك ابزار مالی چون سهم و ارز مورد نظر را براي آينده پيش بيني كرد.

فیبوناچی

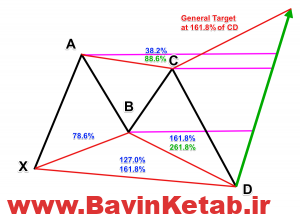

نسبتهاي فيبوناچي اصلي در بازار های مالی عبارتند از :۰٫۳۸۲ (۳۸٫۲ درصد)، ۰٫۵ (۵۰ درصد)، ۰٫۶۱۸ (۸/۶۱ درصد)، ۰٫۷۸۶ (۶/۷۸ درصد) که سطوح بازگشت در مسير فيبوناچی میباشند و ۱٫۲۷ (۲/۱۲۷ درصد)، ۱٫۶۱۸ (۸/۱۶۱ درصد) و ۲٫۶۱۸ (۸/۲۶۱ درصد) که سطوح انبساط فيبوناچی میباشند.

تراز هاي فيبوناچي ذکر شده ابزار بسيار قدرتمندي در معاملات و روشی برای تحلیل بازگشت یا ادامه روند محسوب می شوند، معاملات مي تواند فقط بر اساس اين تراز ها و يا بر اساس تركيبي از اين تراز ها و روش هاي ديگر مانند نمودار هاي شمعي، انديكاتور ها و الگوها انجام شود. اما آنچه که مهم است همگرایی ترازهای فیبوناچی در یک ناحیه مشخص است.

نواحی خاص

زمانی که تراز هاي فيبوناچي بازگشتي يا انبساطي را بر اساس چند حداقل و حداكثر مختلف رسم نمائيد، در نتيجه تراز هایي منطبق يا نزديك به هم خواهيد يافت که به آن همگرایی می گویند. براي مثال يك همگرایي فيبوناچي وقتي پديد مي آيد كه تراز ۳۸٫۲ درصد مربوط به يك حداكثر و ۸/۶۱ يا ۶/۷۸ درصد حداكثري ديگر بر هم منطبق يا بسيار به يكديگر نزديك شوند.

همچنين ممكن است يك تراز فيبوناچي انبساطي با تراز فيبوناچي بازگشتي ديگري همگرا شوند و يك تراز قوي پديد آورند. به طور کلی منظور از همگرایی، تجمع ترازهای انواع مختلف فیبوناچی در یک ناحیه مشخص است. برای مثال ترازهایی از فیبو Ret ، فیبو Ext ، فیبو Exp و فیبو Pro می توانند همزمان در یک ناحیه جمع گردند، مهم این است که شما بتوانید فیبوناچی های حرکات مختلف بازار را رسم نمایید تا چنین اجتماعاتی را مشاهده نمایید.

در هر حال به هر صورتی که این همگرایی پدید آید تاریخ بازار نشان داده، هر چه در یک ناحیه ترازهای فیبوناچی بیشتری تجمع یابند آن ناحیه به عنوان یک سد قدرتمند در مقابل حرکات قیمت پافشاری می نماید لذا با تشکیل الگوهای بازگشتی در چنین نواحی می توان با اطمینان بیشتری در جهت عکس وارد بازار گردید؛ اصلی که امروزه به صورت بسیار ویژه ای در الگوهای هارمونیک و روش معامله با آنها (هارمونیک تریدینگ) به کار برده شده است.

هارمونیک تریدینگ

هارمونیک تریدینگ روشی است که در آن با استفاده از الگوهای ویژه قیمت و نسبت های فیبوناچی، نواحی که احتمال بازگشت بازار در آن وجود دارد(PRZ)، شناسایی می گردد. در این روش فرض بر این است که الگوها یا سیکل های بازار همانند بسیاری از الگوها و سیکل های حیات، خودشان را تکرار می کنند. کلید شناسائی این الگوها و ورود به یک پوزیشن یا خروج از آن تا حد بسیار زیادی به سابقه رفتار قیمت در آن ناحیه وابسته است. البته این الگوها به صورت ۱۰۰% درست و دقیق نمی باشند و تاریخ نیز این مساله را ثابت کرده است لیکن اگر الگوهای هارمونیک به درستی شناسایی شوند می توانند فرصت های بسیار مناسبی را با کمترین ریسک ممکن برای تریدرها فراهم سازند.

منبع: مقدمه کتاب “الگوهای هارمونیک در بازارهای سرمایه”-