- سبدخرید خالی است.

- ادامه خرید

28,000 تومان

ناموجود

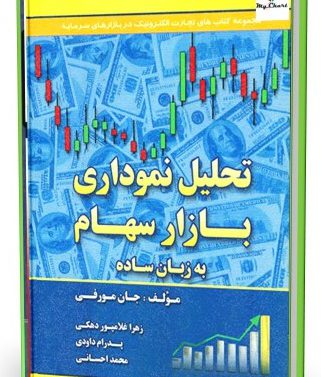

شاخص های تکنیکال

28,000 تومان

شاخص ها را می توان گسترده ترین بخش تحلیل دانست.

مهم ترین اصل تحلیل تکنیکال این است که « قیمت منعکس کننده همه چیز درباره ی یک سهم است ».

ناموجود

معرفی

مهم ترین اصل تحلیل تکنیکال این است که « قیمت منعکس کننده همه چیز درباره ی یک سهم است ».

در تحلیل تکنیکال اعتقاد بر این است که قیمت فعلی همه اطلاعات دربارهی یک سهم را در بردارد.حرکات قیمت تصادفی نیست و معمولاً این حرکات در روندها اتفاق می اُفتد . در اصل امیدوار هستیم که تاریخ تکرار شود و بر پایه این عقیده به مطالعه تاریخچه ی قیمت می پردازیم .

در واقع در تحلیل تکنیکال « چرا؟ » مهم نیست. در این دیدگاه ، قیمت نتیجه جنگ میان نیروهای عرضه و تقاضاست و تحلیل تکنیکال با بررسی قیمت ومطالعه گذشته ی آن به پیش بینی آینده می پردازد.

فهرست مطالب :

تحلیل تکنیکال چیست ؟

اصطلاحات و واژه های مهم

مفاهیم مقدماتی

فصل اول : شاخص های قدرت بازار

آرون (Aroon )

شاخص حرکت جهت دار (Directional Movment Index )

کیو استیک (Qstick )

مربع (R-Squared ) R

فیلتر افقی عمودی (Vertical-Horizontal Filter )

فصل دوم : شاخص های اندازه حرکت

شاخص نوسان تجمعی (Accumulative Swing Index )

نوسان نمای مونتموم چاند (Chande Momentum Oscillator )

شاخص اندازه حرکت دینامیک (Dynamic Momentum Index )

اندازه حرکت درون روزانه( Intraday Momentum Index )

شاخص جریان پول( Money Flow Index )

نوسان نمای تصویر( Projection Oscillator )

نرخ تغییر قیمت( Rate Of Change )

شاخص قدرت نسبی(Relative Strength Index )

نرخ تغییر تعدیل شده( Smoothed Rate Of Change )

شاخص مومنتوم استوکاستیک(Stochastic Momentum Index )

نوسان نمای استوکاستیک(Stochastic Osillator )

نمای یکنواخت کننده ی نمایی سه گانه(TRIX )

نوسان نمای نهایی (Ultimate Oscillator )

شاخص مومنتوم نسبی (Relative Momentum Index )

مومنتوم ( Momentum )

%R ویلیامز (Williams %R )

فصل سوم : شاخص های پیرو روند

میانگین های متحرک(Moving Averages )

متحرک نمایی دوگانه (DEMA )

میانگین متحرک همگرا/واگرا (MACD )

هیستوگرام ( MACD Histogram ) MACD

توقف و بازگشت سهموی ( Parabolic SAR )

نوسان نمای قیمت ( Price Oscillator )

میانگین متحرک نمایی سه گانه ( TEMA )

فصل چهارم : شاخص های مرتبط با حجم

شاخص تجمع و توزیع ( Accumlation / Distribution )

حجم تعادلی (On Balance Volume )

جریان پول چیکین ( Chaikin Money Flow )

شاخص تقاضا ( Demand Index )

روانی حرکت ( Ease Of Movment )

شاخص نیرو ( Force Index )

نوسان نمای کلینگر ( Klinger Oscillator )

شاخص تسهیل بازار (Market Facilitation Index )

حجم منفی (Negative Volume Index )

شاخص حجم مثبت ( Positive Volume Index )

روند قیمت و حجم (Price and Volume Trend )

نرخ تغییر حجم (Volume Rate Of Change )

شاخص حجم معامله ( Trade Volume Index )

حجم ( Volume )

نوسان نمای تجمعی حجم (Volume Accumulation Oscillator )

نمای حجم ( Volume Oscillator )

فصل پنجم : شاخص های آماری

نوسان نمای پیش بینی (Forecast Oscillator )

خط روند رگرسیون خطی (Linear regression Trendline )

شیب رگرسیون خطی (Linear Regression Slope )

شاخص رگرسیون خطی ( Linear Regression Indicator )

انحراف معیار ( Standard Deviation )

خطای استاندارد ( Standard Error )

پیش بینی سری های زمانی (Time Series Forecast )

فصل ششم : شاخص های میزان نوسان

دامنه ی صحیح میانگین ( Average True Range )

پهنای نوارهای بولینگر (Bollinger Band Width )

میزان نوسان چیکین ( Chaikin Volatility )

شاخص میزان نوسان نسبی ( Relative Volatility Index )

فصل هفتم : نوارها و کانال ها

نوارهای بولینگر ( Bollinger Bands )

کانال کلتنر ( Keltner Channel )

قیمت ( Price Channel )

نوارهای تصویر ( Projection Bands )

کانال انحراف معیار (Standard Deviation Channel )

نوارهای خطای استاندارد ( Standard Error Bands )

کانال خطای استاندارد ( Standard Error Channel )

فصل هشتم : شاخص های بازار

خط صعود – نزول ( advance – Decline Line )

شاخص آرمز (Arms Index )

نوسان نمای مک کللان ( Mc Clellan Oscillator )

فصل نهم : سایر شاخص ها

چنگک اندروز (Andrews Pitchfork )

ضریب بتا ( Beta coefficient )

شاخص کانال کالا ( Commodity Channel Index )

تحلیل همبستگی ( Correlation ***ysis )

نوسان نمای جدا کننده ی روندهای قیمت ( Detrended Price Oscillator )

شاخص پرتوالدر (Elder Ray Index )

سطوح بازگشت فیبوناچی ( Fibonacci Retracements )

کمان های فیبوناچی ( Fibonacci Arcs )

بادبزن های فیبوناچی ( Fibonacci Fans )

سری های زمانی فیبوناچی ( Fibonacci Time Series )

ایچموکو کینکو هیو ( Ichimiku Kinko Hyo )

شاخص جرم ( Mass Index )

قیمت میانی ( Median Price )

موج سینوسی تخت ( Mesa Sine Wave )

شاخص گام تصادفی ( Random Walk Index )

شاخص گسترش دامنه ( Range Expansion Index )

خطوط مقاومت سرعت ( Speed Resistance Lines )

قیمت نوعی( Typical price )

قیمت پایانی موزون ( Weighted Close )

تجمع و توزیع ویلیامز (Williams accumulation distribution )

زیگ زاگ ( Zigzag )

ضمیمه ی 1 : زبان برنامه نویسی متااستک

فرمول نویسی در متااستک

معرفی توابع مهم

چگونگی ساختن یکشاخص در متااستک

ضمیمه ی 2 : شاخص های LP و LPC

شاخص LPC

شاخص Lp

ضمیمه ی 3 : اکسپرت ها و بهینه سازی

اکسپرت ها

بهینه سازی

نحوه ی وارد کردن داده ها در متااستک

کتاب شاخص های تکنیکال

آموزش گام به گام استفاده از شاخص های تکنیکال در بازارهای سرمایه

نوشته : علی لطفی با همکاری زهرا درویش

ناشر : ترمه

ترجمه : –

شابک : 978-964-7893-92-3

تعداد صفحات : 381

شمارگان چاپ : 1100

تحلیل تکنیکال چیست ؟

تحلیل تکنیکال بر این اصل استوار است که پرایس اکشن فعلی و گذشته در بازار، قابل اعتمادترین شاخص برای درک پرایس اکشن آینده است. یعنی با بررسی قیمت های موجود در گذشته و قیمت فعلی می توان حرکت آینده قیمت ها را پیش بینی کرد.

جالب است که بدانید، تحلیل تکنیکال تنها توسط معامله گران تکنیکال مورد استفاده قرار نمیگیرد، بلکه بسیاری از معامله گران فاندامنتال که تحلیل فاندامنتال را مبنای تصمیم گیرهای خود قرار میدهند از تحلیل تکنیکال برای هدفگیری خرید خوب و بهترین زمان ورود استفاده می کنند.

بازه زمانی در تحلیل تکنیکال

معامله گران تکنیکال، نمودارهای قیمت را برای پیش بینی حرکت آینده قیمت ها، آنالیز می کنند. متغیرهای اصلی برای تحلیل تکنیکال عبارتند از بازه زمانی یا Time Frame، پرایس اکشن و اندیکاتورها.

تایم فریم ها در تحلیل تکنیکال از بازه های زمانی یک دقیقه ای تا ماهانه و حتی سالانه متغیر هستند. بازه های زمانی محبوبی که تحلیلگران تکنیکال بیشتر از همه استفاده می کنند شامل موارد زیر است:

- نمودار ۵ دقیقه ای

- ۱۵ دقیقه ای

- نمودار ساعتی

- ۴ ساعتی

- نمودار روزانه

بازه زمانی که یک معامله گر برای بررسی و مطالعه انتخاب می کند معمولا بر اساس سبک معامله فردی آن شخص تعیین می شود. معامله گران روزانه یعنی افرادی که پوزیشن های معامله را در یک روز باز کرده و در همان روز می بندند از بازه های زمانی کوتاه مانند ۵ دقیقه یا ۱۵ دقیقه سود می برند.

معامله گران میان مدت که پوزیشن های خود را برای چند شبانه روز باز نگه می دارند بیشتر مایل هستند بازار را با استفاده از نمودارهای ساعتی، ۴ ساعته، روزانه و حتی هفتگی تحلیل کنند.

تغییرات قیمت که طی یک بازه زمانی ۱۵ دقیقه ای رخ می دهد میتواند برای یک معامله گر روزانه که به دنبال فرصتی برای دریافت سود از نوسانات قیمت طی روز می گردد، بسیار مهم باشد. با این وجود، این تغییرات قیمت برای یک معامله گر که می خواهد یک پوزیشن میان مدت یا بلند مدت باز کند خیلی چشمگیر یا مهم نیست.

نمودار شمعی (Candlestick)

نمودار شعی ژاپنی مهمترین ابزار برای نشان دادن تغییرات قیمت روی یک چارت است. از این نوع نمودار می توان در انواع بازارهای مالی مانند فارکس، بازار سهام، ارزهای دیجیتال، باینری آپشن و غیره استفاده کرد.

نمودار شمعی از پرایس اکشن طی یک بازه زمانی شکل می گیرد. هر شمع روی نمودار ساعتی نشان دهنده پرایس اکشن برای یک ساعت است در حالی که هر شمع بر روی نمودار ۴ ساعته، نشان دهنده پرایس اکشن طی یک بازه ۴ ساعته است.

نمودارهای شمعی به این صورت خوانده میشوند :

بالاترین نقطه هر شمع نشان دهنده بالاترین قیمت سهام معامله شده طی آن دوره زمانی و پایین ترین نقطه شمع هم نشان دهنده پایین ترین قیمت طی آن مدت زمان است. بدنه شمع (مستطیل های قرمز یا سبز یا بخش قطور هر شمع که در نمودارهای بالا نشان داده شد)، قیمت های آغازین و پایانی در آن دوره زمانی را نشان می دهد.

اگر یک بدنه شمع سبزباشد نشان می دهد که قیمت پایانی (بالای بدنه شمع) بالاتر از قیمت آغازین (انتهای بدنه شمع) بوده است یا بعبارتی قیمت صعودی بوده است؛ بالعکس اگر بدنه یک شمع قرمز باشد یعنی قیمت پایانی پایین تر از قیمت آغازین بوده است یا بعبارتی بازار نزولی بوده است.

البته رنگ شمع ها ممکن است که در پلتفرم های مختلف متفاوت باشد و همچنین شما می توانید بنابر علاقه خود از رنگ های متفاوت برای شمع صعودی و نزولی نیز استفاده کنید.

بعضی از معامله گران از رنگ های سفید و سیاه برای تنه شمع استفاده می کنند (این فرمت رنگ پیش فرض بوده و به همین دلیل بیشتر استفاده می شود)؛ بعضی دیگر از معامله گران از رنگ های سبز و قرمز یا آبی و زرد استفاده می کنند

هر رنگی که انتخاب شود، با یک نگاه می توان فهمید آیا قیمت در انتهای دوره زمانی با قیمتی پایین تر بسته شده است یا بالاتر. تحلیل تکنیکال با استفاده از نمودارهای شمعی اغلب آسان تر از استفاده از نمودار میله ای استاندارد است چون تحلیلگران الگوها و سرنخ های تصویری بیشتری دریافت می کنند.

| وزن | 0.7999999999999998 کیلوگرم |

|---|

جزئیات حمل و نقل

- - لطفا به آدرس سفارش و کد پستی خود توجه کنید که باید با آدرس حمل و نقل مطابقت داشته باشد. ( این بسیار مهم است)

- - اقلام ظرف 1-2 روز کاری پس از پرداخت آماده سازی و ارسال خواهد شد.

| حمل و نقل توسط | هزینه حمل و نقل | زمان تحویل تخمینی | اطلاعات پیگیری |

| پیک محلی | متفاوت با توجه به مسافت | 1 روز کاری | حتما لوکیشن را ارسال کنید |

| پست پیشتاز | اعلام در صورتحساب | 3-4 روز کاری | در دسترس |

| پست سفارشی | اعلام در صورتحساب | 5-7 روز کاری | در دسترس |

راهنمای آموزشی

اگر در بازار سرمایه تازه کار هستید یا اینکه سالهاست تلاش می کنید اما نتیجه نمی گیرید توصیه می کنیم موارد زیر را حتما مطالعه کنید:

5 دیدگاه برای شاخص های تکنیکال

هنوز بررسیای ثبت نشده است.